Im Oktober haben wir einen ersten Teil des Textes „Staatsverschuldung und die Krise im Euroraum“ veröffentlicht. Dieser Text ist jetzt fertig. Zusammen mit dem überarbeiteten ersten Teil kann man ihn hier jetzt lesen, verlinken, und gerne könnt ihr in Form von Leserbriefen Anmerkungen und Kritiken schicken. Der Text ist recht lang geworden, weil wir versucht haben, das Thema verständlich aufzubereiten. Unten ist der Text zwecks besserer Lesbarkeit als PDF angehängt.

Was dieser Text will

In der Broschüre „Finanzkrise 2008ff. – was ist hier los?“ haben wir versucht darzustellen, wie eine Finanzkrise vom Format des Sommers 2008 aus dem normalen Geschäft des Finanzsektors erwächst und nicht durch irgendwelche „Fehler“ oder „Missmanagement“ der Akteure. Am Ende der Broschüre wurde eher knapp angerissen, dass die Rettungsaktionen der Staaten durch Staatsverschuldung finanziert wurden und die Staatsverschuldung selber in die praktische Kritik der Finanzmärkte gerät. In den letzten zwei Jahren hat die Politik es geschafft, dass die Banken sich aus der Krise herausgewirtschaftet haben mit dem Preis, dass sich viele Staaten selbst in eine Schuldenkrise hineingewirtschaftet haben, was schon wieder auf die Banken zurückschlägt.

Zum Thema Griechenland haben wir eine Kritik der Pressehetze aufgeschrieben (Die deutsche Presse und der Fall Griechenland), wie sie seit Ende 2009 in den deutschen Medien anhält. Darin haben wir einige gängige „Erklärungsweisen“ der Sache Griechenland als Unfug zurückgewiesen, ein bisschen Erklärung angeboten und vor allem zu klärende Fragen aufgestellt. Diese Fragen einzuholen versucht dieser Text. Zunächst wird abstrakter über die gängige Praxis von Staaten im allgemeinen in Sachen Verschuldung aufgeklärt und dabei einige Krisenerklärungen, die in der Öffentlichkeit vorgetragen werden kritisiert. In einem späteren zweiten Teil wird dann konkreter auf die Krisenereignisse im Euroraum eingegangen.

Zu viele Staatsschulden als Grund für die Krise?

Eine Erklärung für die griechischen Probleme lautet, dass Griechenland schlicht zu viele Schulden gemacht habe. Manchmal behaupten Zeitungsartikel sogar, dass Griechenland die meisten Schulden in der EU habe. Das stimmt faktisch nicht.1

Grafik: Zeitreihe absoluter Schuldenstand in Mrd. Euro - gerundet. Quelle: Eurostat

|

|

1999 |

2003 |

2007 |

2009 |

2010 |

|

Deutschland |

1225 Mrd. € |

1384 |

1579 |

1761 |

2080 |

|

Frankreich |

804 Mrd. € |

1003 |

1212 |

1493 |

1591 |

|

Italien |

1282 Mrd. € |

1395 |

1602 |

1764 |

1843 |

|

UK |

653 Mrd. € |

631 |

852 |

1093 |

1351 |

|

Griechenland |

122 Mrd. € |

168 |

239 |

299 |

329 |

|

Euroraum |

4618 Mrd. € |

5218 |

5985 |

7116 |

7837 |

|

Schweden |

161 Mrd. € |

145 |

133 |

129 |

146 |

Die Übersicht zeigt recht anschaulich, dass Griechenland vergleichsweise wenig Schulden hat. Weiter kann man festhalten: Staatsverschuldung ist nicht die Ausnahme, sondern der Regelfall in kapitalistischen Staaten. Als Tendenz gilt: Je wirtschaftlich erfolgreicher die Staaten sind, desto mehr Schulden haben sie. Schulden werden nicht abgebaut, sondern wachsen ständig. Schweden ist hier extra aufgeführt, weil es eine Zeit lang tatsächlich Schulden abgebaut hat (ähnlich wie etwa Finnland oder Dänemark). Diese Ausnahme soll die Regel nochmal anschaulich unterstreichen. Im übrigen lag die Staatsverschuldung der USA im Jahr 2010 bei umgerechnet ca. 10.000 Mrd. €.

Irgendwie – und das ist in diesem Text zu klären – hat die aktuelle Staatsschuldenkrise was mit vielen Schulden zu tun. Aber nur der Hinweis auf viele Schulden reicht nicht für die Aussage: „Das konnte ja nicht gut gehen.“ Dass fast alle Staaten der Welt verschuldet sind und je potenter desto mehr, macht erstmal die Fragen auf: Warum haben sich die Staaten dauerhaft verschuldet? Wie konnten die meisten Staaten der Welt so lange Zeit ohne Probleme ihre Schuldenberge anhäufen? Wer sind die Geldgeber und warum haben die so bereitwillig im wachsenden Maße den Staaten Kredit gegeben? Wie so oft ist es sinnvoll, sich vor der Frage – warum klappt „es“ gerade nicht – sich die Frage vorzulegen: Was ist denn dieses „Es“, das nicht klappt und wie hat dieses „Es“ vorher funktioniert?

Warum Staatsverschuldung?

Bekommt ein Staat wie jetzt Griechenland Probleme mit seiner Staatsverschuldung, dann heißt es in der Öffentlichkeit oft, dass die aktuellen und vergangenen Politiker versagt hätten. Sie haben das Geld unsinnig zum Fenster raus geschmissen, lauter Geschenke ans Volk verteilt, kurz: Sie haben nicht den Standort gemanaget, sondern politisches Missmanagement betrieben. Auffällig an dieser Krisenerklärung ist, dass sie immer erst dann vorgetragen wird, wenn der Staat schon Probleme hat. Vorher ist das scheinbar nicht so aufgefallen. Im folgenden soll gegen diese Art der Krisenerklärung dargestellt werden, warum der bürgerliche Staat immer gute Gründe hat, auf die Staatsverschuldung als Mittel für die Politik zurückzugreifen. Wer sich hier fragt, wer denn „der Staat“ sein soll, der kann auch mit folgender These arbeiten: Es ist egal, wer an der Macht ist, ob CDU, FDP, SPD, Grüne, Linkspartei oder gar die Faschisten – immer kommen die Politiker_innen bei ihren wirtschaftspolitischen Abwägungen auf die Staatsverschuldung als gutes Finanzierungsmittel zurück.

Steuerquellen schonen, damit sie zukünftig besser sprudeln

Im Gegensatz zu feudalistischen Staaten und auch im Gegensatz zu ehemaligen realsozialistischen Staaten organisiert der bürgerliche Staat seine Tätigkeiten nicht aus der direkten Verfügung über Produktionsmitteln und Arbeitern. Feudalherren besaßen Land, auf denen sie die Leibeigenen für sich haben arbeiten lassen. Dadurch unterhielten sie sich ihre Ritter und ließen sich Burgen bauen. Der realsozialistische Staat hat gleich den Anspruch auf alle Produktion erhoben und nach seinem (eigentümlichen) Plan produzieren lassen. Der bürgerliche Staat dagegen lässt seine und ausländische Bürger auf seinem Territorium produzieren, die damit Geld verdienen. Wenn der bürgerliche Staat was machen will, dann nimmt er über Steuern einfach den Bürgern Geld weg und kauft bei denselben mit dem Geld das ein, was er haben will. Klar, auch der bürgerliche Staat besitzt Unternehmen, die BRD etwa hält Anteile an der Deutschen Bahn. Dann will er aber nicht damit Geld verdienen, sondern schießt in der Regel Geld zu, damit der Betrieb überhaupt am Laufen bleibt. Die gewünschten Gebrauchswerte sollen sicher und preislich günstig der übrigen Wirtschaft zur Verfügung stehen. Ist der Betrieb rentabel und leistet dasselbe, dann privatisiert der Staat in aller Regelmäßigkeit – soweit Bedenken der nationalen Sicherheit nicht im Wege stehen. Im Prinzip will der bürgerliche Staat sich über Steuern finanzieren und nicht selber unmittelbar als ökonomisches Subjekt tätig werden.

Er muss sich seine Einnahmen nicht verdienen, er beschließt diese. Ein Lohnarbeiter muss sein Geld verdienen, und wenn dessen Geldbeutel vor Monatsende alle ist, muss er sich beschränken. Ein Unternehmen, dass mehr Geld braucht, um die nächste Konkurrenzoffensive gegen seinesgleichen zu starten, muss mehr Geld verdienen oder um einen Kredit bitten. Ein Staat kann einfach per Beschluss die Steuern erhöhen. Um einem Missverständnis schon hier vorzubeugen: Der Staat erfindet nicht einfach die Masse an Reichtum in seiner Gesellschaft über die er verfügen kann. Das Geld, was der Staat einnehmen will, muss in der Gesellschaft vorhanden sein. Diese Hinsicht gilt auch bei dem Geldverdienen der Bürger. Auch sie können ja nur das Geld verdienen, was anderswo schon verdient wurde. Hier soll die Art und Weise der Geldbeschaffung unterschieden werden: Verdienen ist was anderes als beschließen.

Viele Bürger bilden sich dagegen ein, dass es sich bei der Steuer um eine Art Tausch handelt. Sie geben dem Staat Geld und dafür müsse er dann aber auch was für sie leisten. Leistet er sich in ihren Augen etwas falsches, dann ist das schändlich, weil der Steuerzahler ja der eigentliche Auftraggeber des Staates sei. Von Politikern wird diese Sichtweise gerne unterstützt. Führen sie eine neue Steuer ein, dann betiteln sie die Steuer etwa als „Ökosteuer“ und behaupten damit so was wie einen direkten Zusammenhang zwischen der Steuererhebung und dem, was der Staat dann wunderbares damit macht. Dagegen ist die Abgabenordnung, der grundlegende Gesetzestext zum Thema Steuern, offenkundig ehrlich: „Steuern sind Geldleistungen, die nicht eine Gegenleistung für eine besondere Leistung darstellen (…).“ (Abgabenordnung §3, 1)

Wenn der Staat Steuern einnimmt, dann gehören sie einfach ihm. Was er damit macht, ist seine Sache und auf eine Zweckbindung (etwa z.B. Tabaksteuer nur für Gesundheitswesen) kann ihn niemand festlegen außer er selbst im Form des Parlaments, wenn es den Staatshaushalt beschließt.

Seine Macht bezieht der bürgerliche Staat aus den privaten Aktivitäten der Bürger, aus deren geldmäßig erwirtschaftetem Ergebnis er sich was nimmt. Niemand weiß besser als der Staat selbst, dass er sich nur bei dem gesellschaftlichen Topf bedienen kann, der erwirtschaftet worden ist, also von den Bürgern verdient wurde. Daher gilt: Je erfolgreicher die Bürger insgesamt beim Geldverdienen sind, desto mehr Potenz kommt dem Staat zu.

So steckt der bürgerliche Staat in folgendem komfortablen Dilemma: Einerseits, je mehr er den Bürgern durch Steuern weg nimmt, umso mehr kann der Staat selbst auf die Beine stellen, seien es Panzer, bessere Infrastruktur oder Kindergärten. Aber: Je mehr er den Kapitalisten durch Steuern weg nimmt, desto weniger Geld haben sie in der Tasche, um damit neue Geschäfte anzustoßen und den gesellschaftlichen Reichtum zu vergrößern. Die privaten Geschäfte sollen doch florieren, denn darin hat der Staat doch seine Macht. Je mehr er wiederum den Lohnarbeitern über Steuern weg nimmt, desto mehr trägt er zu ihrer Verelendung bei, die der Wirtschaft als Gesamtheit auch schaden kann.2

Schulden bieten hier scheinbar zunächst einen unmittelbaren Ausweg: Der Staat verschafft sich Geldmittel, ohne die Unternehmen zu belasten. Das Geld können diese dann zur Vermehrung des gesellschaftlichen Reichtums einsetzen. Dass er durch die Staatsschuld die Bürger nicht entreichern würde, ist zwar nicht die Wahrheit – dazu später unter Inflation mehr –, aber als Motor ist das Drangsal des „möglichst wenig Steuern als Hebel für möglichst viel Steuern“ ein erster Grund, aus der Staatsverschuldung den Politikern bei jeder Haushaltsplanung dauernd in den Sinn kommt.

Neue Steuerquellen schaffen, damit sie besser sprudeln

Der zweite wichtige Grund für die Staatsverschuldung, kann vielleicht an einem Vergleich mit einem herkömmlichen Unternehmen deutlich gemacht werden. Wenn etwa BMW den brasilianischen Markt erobern will, dann ist es fällig, vor Ort Produktionsstätten aufzubauen, die so um die 1 Mrd. € kosten. BMW wartet jetzt nicht, bis dieses Geld aus den Gewinnen, die der europäische Markt hergibt, zusammengekommen ist. BMW nimmt einen Kredit und baut die Produktionsstätte sofort auf. Mit dem Kredit macht sich BMW von seinen bisherigen Verdienstquellen unabhängig und schafft sich mit dem Kredit erst die neuen Gewinnquellen in Brasilien. Mit diesen neuen Gewinnquellen kann BMW dann den Kredit abbezahlen und darüber hinaus bleiben Gewinne übrig, die BMW jetzt dauerhaft einfährt – so die Kalkulation.

Ähnlich sehen es die Staatslenker. Für sie kommt der Kredit nicht nur als lästige Ausnahme in Frage, um doch noch Notwendiges zu finanzieren, obwohl die Steuerquellen das Geld nicht hergeben bzw. sie diese schonen wollen. Mit dem Kredit wollen die Staatslenker die Voraussetzungen schaffen, damit dann die Steuerquellen erst entstehen.

Finanzminister Franz-Joseph Strauß drückte das 1968 so aus, dass die Kreditfinanzierung von öffentlichen Aufgaben in einem modernen Staat ein ”legitimes Mittel der staatlichen Finanzgestaltung” ist und nicht ein ”widerwillig hingenommener Bastard, dessen man sich zu schämen bräuchte”.3

Damit ein flächendeckendes Wirtschaftswachstum auf dem staatlichen Territorium entsteht, braucht es Verkehrsanbindungen quer durchs Land für Unternehmen und Arbeiter, Universitäten für technischen Fortschritt und Fachkräfte, Kindergärten, damit Mutter und Vater lohnarbeiten gehen können usw. Hätten die erfolgreichen Staaten der Welt immer erst gewartet, bis die bisherigen kleinen Unternehmen genügend Geld abwerfen, bis man noch eine Uni bauen kann, dann wäre der Stand der Produktion und des Bruttoinlandsproduktes heute vielleicht der von vor hundert Jahren.

Wichtig ist zu begreifen, dass diese Logik eine Logik der Spekulation ist. Kredite werden für zukünftige nationale Konkurrenzerfolge eingesetzt. Ob sich diese Erfolge überhaupt einstellen oder doch eher bei den konkurrierenden Volkswirtschaften oder ob nicht eine Wirtschaftskrise der Kalkulation aller Staaten einen Strich durch die Rechnung macht, lässt sich im Voraus gar nicht sagen. Wenn also jemand sinnreich feststellt, „wir hätten über unsere Verhältnisse gelebt“, dann sind gleich drei Sachen einzuwenden. Erstens haben nicht „wir“ den Kredit aufgenommen, sondern der Staat. Zweitens haben nicht „wir“ das Geld ausgegeben, sondern der Staat. Drittens: Was heißt über die Verhältnisse gelebt? Der Staat hat doch Geld „investiert“ in der Hoffnung, dass dadurch erst Verhältnisse entstehen, die dann die Schuld und ein Plus darüber hinaus tragen können.

Steuern brechen weg und mehr Aufgaben fallen an: Die Krise

Bleibt ein dritter Grund: So richtig zum Einsatz kommt die Staatsverschuldung natürlich immer in der Wirtschaftskrise. Die Einnahmen aus Steuern brechen weg, weil Unternehmen keine Gewinne mehr machen, zunehmend Leute entlassen und so die Einkommens-, Gewerbe- und Mehrwertsteuer zurückgeht. Zugleich steigen die Staatsausgaben, weil die Sozialfälle in der Arbeiterklasse zunehmen und die Wirtschaft subventioniert werden muss, weil sonst ganze Branchen kaputt gehen. In diesem Sinne wurde ja während der Finanzkrise das Bankensystem mit umfangreichen neuen Krediten „gerettet“. Für diese besondere Zwickmühle bietet sich der Kredit erst recht an.

Fazit: Kreditaufnahme unterstellt immer zu wenig tatsächlich vorhandenes Geld. Es kommt aber darauf an, relativ zu welchen Voraussetzungen und welchen Zielen zu wenig tatsächliches Geld vorhanden ist. Hier wurden die drei prinzipiellen Gesichtspunkte des bürgerlichen Staates dargestellt:

Die Steuer-Einnahmen brechen weg.

Die Steuerquellen sollen geschont werden, damit sie besser werden.

Die Steuerquellen sollen erst geschaffen werden.4

Zu jedem Konjunkturzeitpunkt – Wachstum, Stagnation oder Krise - gibt es für die Politiker gute Gründe, auf die Staatsverschuldung zurückzugreifen. Kein Wunder also, dass die Staatsschuld keine Ausnahmeerscheinung, sondern ständige Begleiterin bürgerlicher Politik ist. Kein Wunder, dass es die seltene Ausnahme ist, dass ein Staat überhaupt mal seine Schulden tilgt. Die Regel ist ein ständig wachsender Schuldenberg.

Die Gründe Griechenlands für die Staatsverschuldung:

Die immensen und stets wachsenden Schuldenberge der Nationalstaaten ergeben sich aus der normalen wirtschaftspolitischen Kalkulation und nicht aus der Abwesenheit derselben durch verschwendungssüchtige Politiker. Insoweit ist bis zum Ausbruch der Krise in Griechenland nichts Ungewöhnliches passiert. Das Land hat Kredite aufgenommen, um darüber die Bedingungen für ein besseres nationales Wirtschaftswachstum zu schaffen.5

Diese Spekulation ist nicht aufgegangen. Griechenland war eben kein Gewinner des EU-Binnenmarktes, sondern ein Verlierer. Wo Konkurrenz herrscht, gehören Verlierer notwendig dazu. Die Regale in Griechenland sind voll mit deutschen und französischen Produkten. Nicht also Griechenland bzw. griechische Unternehmer, sondern Deutschland und Frankreich machten die Gewinne, die Griechenland sich vom Beitritt zur EG bzw. EU versprach. Hier ist eine Grundlage benannt, warum die griechische Staatschuld in der Krise steckt. Warum dies aber nicht der Grund der Krise ist, dazu in den späteren Teilen mehr.

Hier soll zunächst nur darauf hingewiesen werden, wie einfach es ist, jegliche wirtschaftspolitische Kalkulation unter den Tisch fallen zu lassen und stattdessen zu behaupten, in Griechenland hätten die Politiker nur Geld zum Fenster raus geworfen. Zum Vergleich, stelle man sich mal vor, Deutschland würde in eine Staatsschuldenkrise geraten, und die Öffentlichkeit würde statt nach Gründen zu fragen in der gleichen Art und Weise wie in Griechenland auf die Suche nach den Schuldigen gehen; die Demokratie liefert hier genug Material für denjenigen, der unbedingt einen Schuldigen finden will.

Erstens würde man in jeder Haushaltsdebatte fündig werden. Dort sagt die Regierung immer, sie habe alles sorgsam überlegt und die richtige Mischung aus notwendigen Ausgaben, Einsparungen, Steuererhöhungen und Steuersenkungen plus Kreditaufnahme gefunden. Die Opposition hält dort, wo sie die Maßnahmen nicht einsieht, schlicht dagegen, dass Steuergelder verschwendet würden.

So könnte im Krisenfall die CDU, den Regierungen Brandt, Schmidt und Schröder vorwerfen, durch verantwortungslose Politik für die Schuldenkrise verantwortlich gewesen zu sein. So könnte die SPD dagegen halten und sagen, dass Kohl und Merkel durch Verschwendungen Deutschland an den Abgrund regiert hätten.

Auffällig ist an jeder haushaltspolitischen Debatte, dass der Regierung von der Opposition zugleich vorgeworfen wird, dort, wo Maßnahmen unterlassen werden, die die Opposition für angebracht hält, am falschen Ende zu sparen und Deutschland damit in Gefahr zu bringen. In jeder Debatte wirft die Opposition der Regierung beides vor: Geldverschwendung und Sparen am falschen Ende.

Zweitens gibt es in Deutschland auch noch den Bundesrechnungshof, der jedes Jahr ein Buch raus bringt, in dem steht, wo der Staat angeblich Gelder verschwenden würde oder zumindest Bauprojekte mal wieder viel teurer geworden sind, als man angenommen hatte.6 Dass Deutschland drittens auch noch eine Fußballweltmeisterschaft ausgerichtet hat, erschiene im Lichte einer Verschuldungskrise genauso absurd, wie jetzt die Olympiade 2004 in Griechenland.

Diese theoretischen Überlegungen sollen deutlich machen: Es ist so einfach der Politik versagen vorzuwerfen, indem man sich nicht um die damaligen Begründungen von den bestimmten politischen Maßnahmen kümmert. Es ist so einfach, der Politik im Nachhinein Versagen vorzuwerfen, wenn man ignoriert, dass noch jede wirtschaftspolitische Maßnahme eine Spekulation ist, die die Möglichkeit des Scheiterns in sich trägt.

Wie der Schuldenberg wächst und warum der Steuerzahler die Schulden nicht bezahlt

Der Staat bzw. seine Untergliederungen wie Bund, Länder und Kommunen geben Anleihen aus. Der Bund nimmt z.B. 1 Mio. Euro ein und verpflichtet sich dafür in 5, 10 oder 30 Jahren (je nach Art der Anleihe) den Betrag zurückzuzahlen plus einem Zins. So macht es Griechenland auch.

„Deutschland hat zwar auch hohe Schulden – aber wir können sie auch begleichen“, schreibt die BILD-Zeitung dem griechischen Ministerpräsidenten.7 Das Institut der deutschen Wirtschaft Köln warnt angesichts der deutschen Staatsverschuldung, „was an Belastungen auf die Steuerzahler zukommt (sie sind es schließlich, die die Schulden zurückzahlen)“.8 An diesen Aussagen sind erhebliche Zweifel angebracht, was folgende Vergleiche zeigen sollen:

Deutschland hatte 2010 einen absoluten Schuldenstand, eine Bruttoverschuldung von ca. 2.080 Mrd. Euro. Griechenland hatte 329 Mrd. Euro Schulden. Jährlich muss ein Teil dieser Schulden bezahlt werden. Weil es auch Staatsanleihen mit längeren Laufzeiten gibt, müssen also nicht jährlich alle Schulden zugleich zurückgezahlt werden. Griechenland hat derzeit Probleme, seine jährlich fälligen Schulden zu bezahlen. Die BILD-Zeitung und das Kölner Institut behaupten, Deutschland könne tatsächlich seine Schulden aus dem Steueraufkommen begleichen, also ohne neue Schulden aufzunehmen. Das ginge den ganzen Tag nicht, was ein einfacher Vergleich innerhalb des Bundeshaushalts zeigt: Die gesamten Steuereinnahmen plus die Sondereinnahmen des Jahres 2009 für den Bund betrugen 259,6 Mrd. Euro. Im Jahr 2010 musste der Bundeshaushalt der BRD aber 276,3 Mrd. Euro alleine für die bisherigen Schulden bezahlen.9

Weder Griechenland, noch Deutschland oder etwa die USA können ihre Schulden durch Steuern „begleichen“. Die Belastungen, die auf den Steuerzahler zukommen, bestehen garantiert nicht darin, dass sie die Schulden zurückzahlen müssen. Die Staatsschuld „funktioniert“ nur solange, wie die Staaten für die fälligen Altschulden neue Investoren finden, die ihnen das Geld leihen, welches sie den bisherigen Investoren auszahlen können. Entweder so: Wenn ein Gläubiger sein Geld plus Zinsen zurückbekommt, investiert er selbst sofort wieder in die neuen Staatsanleihen. Oder aber: Wenn er nicht gleich wieder reinvestieren will, braucht es im selben Umfang neue Gläubiger, die dem Staat Kredit gewähren. Im Bundeshaushalt wurde dieser Haushaltsposten in vergangenen Jahren so bezeichnet: „Schuldentilgung am Kreditmarkt durch Kredite vom Kreditmarkt”.10 Eine andere Bezeichnung für dieses Verfahren ist „Anschlussfinanzierung“.

Dies ist keine Schuldenfalle, in die die Staaten unbeabsichtigt hineingeraten sind. Dieses Verhältnis zum Finanzmarkt sind die Staaten bewusst eingegangen und wollen das auch so – eben weil sie nicht schuldenfrei, sondern wirtschaftlich erfolgreich sein wollen.

An dem fortlaufenden Wiederkauf von Schuldtiteln hängt das ganze Verfahren. Daher ist näher zu betrachten, was diese Schulden für die Hauptgläubiger (das Finanzgewerbe und andere Staaten) so attraktiv macht. Für die Frage der Krise ist dann zu klären, was die Schulden relativ dazu eben unattraktiv macht.

Bislang war nur die Rede von den schon in der Vergangenheit aufgenommenen Schulden und wie die zurückgezahlt werden. In aller Regelmäßigkeit wächst der Schuldenberg von Jahr zu Jahr, das heißt es kommen immer neue Schulden dazu. Diejenigen Schulden, die der Staat im Jahr zusätzlich zu seinen Anschlusskrediten aufnimmt, nennt man Nettoneuverschuldung. Und um noch ein paar Verwirrungen auszuräumen, welche die politische Haushaltsterminologie so mit sich bringt, gleich noch folgende Hinweise: Wenn die Politik von einem ausgeglichenen Haushalt spricht, dann meint sie damit nur, dass in dem Jahr keine neuen Schulden zu den alten dazu kommen sollen. Kredite muss der Staat dennoch aufnehmen, um die fälligen alten Schulden zu bezahlen. Wenn die Politik davon spricht, dass sie sparen will oder behauptet, dass in diesem Jahr ein „Sparhaushalt“ beschlossen wurde, dann meint sie damit manchmal nur, dass sie weniger Geld ausgeben wollen als vor einem Jahr noch geplant. Das kann durchaus noch einschließen, dass sie mehr Geld ausgeben als im letzten Jahr und auch dass sie mehr neue Schulden macht als im letzten Jahr. Manchmal bedeutet das „Sparen“ auch nur, dass die Politik weniger neue Schulden macht als im letzten Jahr. Die Gesamtverschuldung ist damit natürlich weiter gestiegen. Diese Hinweise sollen den Verwechslungen entgegenwirken, die aufkommen, wenn man beim Sparen an sich selber als Privatperson denkt, wo man ja tatsächlich weniger Geld ausgibt als zuvor. Diesen Hinweisen kann man aber auch entnehmen, wie selbstverständlich der Politik das Schuldenmachen ist, wenn sie es glatt als Sparen bezeichnet, wenn man weniger neue Schulden macht als im letzten Jahr.

Wer sind die Kreditgeber und was macht Staatsanleihen für diese so interessant?

Die Hauptkreditgeber stammen zum einem aus dem Finanzgewerbe. Banken, Versicherungen und Investmentfonds kaufen die Staatsanleihen des eigenen Staates oder anderer Staaten. Die zweite Hauptgläubigergruppe besteht aus anderen Staaten bzw. deren Staatsbanken. So besitzen z.B. der deutsche Staat, Japan und China nennenswerte Anteile der amerikanischen Staatsanleihen. Zum dritten versuchen die Staaten ihre eigene Bevölkerung für die Finanzierung der Staatsschulden einzuspannen. Mit extra auf dieses Klientel zugeschnittenen Anleihen fordern die Staaten die Bevölkerung auf, dem Staat Kredit zu geben und dafür Zinsen zu bekommen.

In den bundesrepublikanischen Haushaltsdebatten der 60er und 70er Jahre gab es die Sorge, die Staatsverschuldung würde zu einem „Verdrängungs- oder Crowding-out-Effekt“ führen. Die Banken hätten nur begrenzte Kreditmassen zur Verfügung und das Geld, was sie dem Staat leihen, könnten sie dann nicht an die Unternehmen verleihen. Die Staatsverschuldung würde also eine negative Wirkung auf die „Versorgung“ der Unternehmen mit günstigen Krediten haben. Soweit war es mit der Sorge aber nie her, denn die Regierungen sind immer zum Schluss gekommen: „Wir haben uns das gut überlegt und der Umfang unserer Neuverschuldung ist so maßvoll, dass die Unternehmen nicht belastet werden.“11

Diese Sorge war damals schon Ideologie. Im folgenden soll dargestellt werden, dass Kredite von Banken an Staaten nicht in alternativloser Konkurrenz zu sonstigen Investments stehen. Im Gegenteil beflügeln die Staatsanleihen das Geschäft der Banken so, dass sie erst Recht viele Kredite an Unternehmen geben können. Die These ist: Banken brauchen Staatsanleihen, damit ihr Geschäft an anderer Stelle richtig aufblühen kann. Das zu begreifen ist wichtig, um nicht auf den Gedanken zu kommen, dass die Banken mal wieder Missmanagement gemacht hätten, wenn sie angeblich so sorglos in die Staatspapiere investiert haben. Die These lautet weiter: Wenn Staaten sich verschulden, dann ist das immer auch eine wirtschaftspolitische Unterstützung des Finanzgewerbes. Das ist wichtig zu begreifen, um den politischen Figuren nicht einfach Misspolitik vorzuwerfen, wenn sie das Bankgewerbe mit Staatsanleihen versorgen.

Die besondere Bedeutung von sicheren Anleihen für das Finanzgewerbe

Das eine Ziel, in Staatsanleihen zu investieren, besteht schlicht in der Geldvermehrung. Geld wird verliehen und nach ein paar Jahren gibt es das Geld plus einer Verzinsung zurück. Insofern werden Staatsanleihen verglichen mit allen anderen Anleihen, Aktien und sonstigen Schuldverhältnissen mit Untenehmen. Staatsanleihen sind für die Kreditgeber interessant, wenn sie verglichen mit anderen Investitionsmöglichkeiten viele Zinsen versprechen.

Die zweite Hinsicht bei dem Vergleich der vielen Geldvermehrungsgelegenheiten ist bei Kreditgebern immer die relative Sicherheit, mit der die Rückzahlung der Schuld plus dem Zins wohl stattfinden wird. Eine absolute Sicherheit gibt es nicht. Ein vergebener Kredit an ein kleines Unternehmen mag mehr Zinsen einbringen als der Kredit an BMW, dafür mag aber bei dem kleinen Unternehmen die Unsicherheit höher sein, dass es den Kredit plus Zins auch zurückzahlen kann. Und nach dieser Hinsicht haben Staatsschulden eine Besonderheit.

Der Staat ist als das Gewaltmonopol immer das letzte zahlungsfähige Subjekt in seiner Gesellschaft: Erstens kann er im Zweifelsfall die Steuern beschließen, die nötig sind, um die Schulden zu bezahlen. Bevor der Staat Pleite geht, könnte er nach seiner Machtbefugnis erst einmal alle anderen Bürger, Unternehmen, Banken usw. in seiner Gesellschaft besteuern, so dass diese auf jeden Fall vor ihm Pleite gehen. Zum zweiten ist der Staat selber der Herausgeber desjenigen Geldes, in dem er sich verschuldet. Die USA zum Beispiel kann das Geld, dass sie Anderen schuldet im Zweifelsfall einfach „drucken“. Bei Deutschland und Griechenland ist dies aufgrund der Eurokonstruktion nicht mehr so einfach möglich, was für die Krisenerklärung noch eine Rolle spielen wird – hier aber erst einmal als Sonderfall Beiseite gelassen werden soll.

Als Herr des Geldes, als Gewaltmonopol genießt der Staat im Vergleich zu den Unternehmen, Banken usw., die in seiner Gesellschaft angesiedelt sind, in der Regel immer die beste Bonität. Mit Bonität ist die angenommene relative Sicherheit gemeint, mit der ein verschuldetes Subjekt, seine Schulden und den Zins auszahlen kann.

Staatsanleihen werfen im Vergleich z.B. zu Unternehmensanleihen weniger Zins ab, sind dafür aber relativ sicherer. Diese relative Sicherheit braucht das Bankengewerbe, um auf dieser Grundlage die relativ unsicheren Investments zu machen. Bevor der Grund dafür angegeben wird, noch ein Zwischenschitt:

Der Handel und die Bewertung von Schuldscheinen

Wenn ein Emittent von Schuldscheinen, also der Herausgeber der Anleihen oder eben der Schuldner, einige Zeit gezeigt hat, dass er eine verlässliche Geldvermehrungsmaschine ist – dadurch dass er die Schulden und Zinsen pünktlich bedient - dann werden die Schuldtitel gehandelt. Organisiert an der Börse oder per Telefon zwischen den Finanzinstituten, werden die Schuldtitel vor der Fälligkeit ge- und verkauft.

Durch die Möglichkeit, die Schuldtitel jederzeit verkaufen zu können, erhalten die Schuldtitel einen Wert. Ohne diese Möglichkeit wäre es einfach so: Eine Bank hat 1 Mio. € und gibt sie dem Staat. Dieser hat die 1 Mio. € und gibt sie aus. Die Bank hat dafür einen Schuldtitel, also ein Versprechen auf zukünftige Zahlung von Geld, nehmen wir an in 5 Jahren. In diesen 5 Jahren hat die Bank diese 1 Mio. € nicht mehr, sondern bloß einen Zettel mit einem Versprechen. Sind die 5 Jahre um, bekommt die Bank ihr Geld zurück plus dem Zins – wenn der Staat zahlungsfähig ist.

Gibt es aber einen Handel mit den Staatsanleihen, stellt sich das in der Praxis anders dar. Die Bank gibt die 1 Mio. € weg, hat das Geld nicht mehr, dafür den Schuldschein. Wird dieser gehandelt, dann hat die Bank die Möglichkeit den Schuldschein jederzeit in Geld umzuwandeln. Diese Möglichkeit behandelt der Finanzsektor als Guthaben. In der Bankbilanz steht nicht einfach drin - „wir sind um 1 Mio. € ärmer – in 5 Jahren ändert sich das wieder“, sondern: „Wir haben durch den Schuldschein jetzt ein Vermögen im Wert von XXX“.

Entlang welcher Kriterien die Bewertung dieser Schuldpapiere vollzogen wird, soll an dieser Stelle nicht ausführlich dargestellt werden. Die Kapitalisierung – also aus Zahlungsversprechen ein Vermögen zu machen – von Schuldversprechen macht sie zu „fiktiven Kapital“. Die Kriterien, die dabei zum Anschlag kommen, können an anderer Stelle nachgelesen werden.12

Drei Bedingungen sind aber für den Handel von Schuldpapieren hier herauszustellen:

Erstens muss der Schuldner bekanntermaßen eine „Geldvermehrungsmaschine“ sein. Anleihen oder Aktien kleiner Unternehmen werden nicht gehandelt, weil sie niemand gut einschätzen kann. Daimler Benz dagegen ist bekanntermaßen ein Global Player, die Geschäftszahlen werden laufend bekannt gegeben. Auch bei Staaten ist bekannt, wie potent die nationale Wirtschaft ist, über die sie herrschen.

Zweitens muss der Schuldner tatsächlich gezeigt haben, dass er immer pünktlich die Schuld plus den Zins zahlt. Man muss nicht nur gezeigt haben, dass man eine „Geldvermehrungsmaschine“ ist, sondern dass diese Maschine auch verlässlich für die Kreditgeber funktioniert. Argentinien hat z.B. 2002 verkündet, dass es seine Schulden nicht in voller Höhe zurückzahlen will. Daraufhin haben sich die Gläubiger zähneknirschend dazu hingegeben, mit Argentinien darüber zu verhandeln, wieviel weniger sie denn nun bekommen würden. Mit diesem Schritt, der heute unter dem Namen Schuldenschnitt oder „Haircut“ für Griechenland fällig werden soll, hat sich Argentinien von Schuldenlasten befreit. Die Konsequenz war, dass Argentinien keinen Kredit mehr vom Finanzgewerbe bekommt. Argentinien gilt seitdem nicht als zuverlässiger Schuldner und der (umfangreiche) Handel mit seinen Staatsanleihen bleibt aus.

Drittens muss sich der Kreditnehmer auch in einer gehörigen Höhe verschulden, damit seine Schuldzettel gehandelt werden. Das hört sich zunächst paradox an, denn je mehr er sich verschuldet, so könnte man denken, desto unwahrscheinlicher ist es doch, dass die Kredite alle bedient werden können. Wenn aber nur wenige Schuldscheine vorhanden sind, dann gibt es im Handel mit denselben höhere Wert-Ausschläge, die gar nichts mit dem Zins und der vermuteten Sicherheit zu tun haben, dass der Zins auch gezahlt wird. Die Kursschwankungen sind nicht wegen der wechselhaften Einschätzung über die Güte des Schuldners so extrem, sondern weil Angebot und Nachfrage aufgrund der Knappheit des gehandelten Schuldscheines so starke Auswirkungen haben. Denn wenn das Angebot knapp ist, hat schon eine geringe Schwankung der Nachfrage eine große Auswirkung auf das Verhältnis von Angebot und Nachfrage. Für eine Spekulation auf Wertveränderungen sind solche Papiere extrem rendite- aber auch verlustträchtig. Sie sind so risikoreich, dass nur wenige ihr Geschäft darauf aufbauen wollen. Das hat wiederum eine Rückwirkung auf das Handelsvolumen.

Erst wenn jeden Tag viele Anleihen ge- und verkauft werden, hat der Wertpapierbesitzer die Gewissheit, dass Wertveränderungen sich an der geschätzten Güte des Schuldners orientieren. Diese Gewissheit ist nicht nur für die aktuellen Käufer und Verkäufer relevant. Wenn der Schuldtitel als Guthaben in der Bilanz der Bank funktioniert, dann berührt die tägliche Wertveränderung auch die Bank, die das Wertpapier gegenwärtig einfach nur behalten will und gerade nicht verkauft. Nur wenn das Papier massenhaft täglich ge- und verkauft wird, dann wird es für viele interessant, in die Papiere zu investieren. Damit wird zirkelhaft das Handelsvolumen geschaffen, dass die Ausschläge aufgrund von zufällig knappen Angebot oder Nachfrage verschwindend macht. Dafür muss der Schuldner aber auch erstmal genügend Schuldscheine in die Welt setzen.

Die besondere Bedeutung der Staatsschulden für das Bankgeschäft

Wichtig für das Verstehen der Staatsschuld (und damit auch für das Verständnis deren Krise) ist die Funktion, welche relativ sichere und daher viel gehandelte Schuldpapiere in dem Geschäft und dem Vermögen einer Bank einnehmen.

Zunächst einmal muss man sich von der Vorstellung verabschieden, die Banken würden eigenes Geld haben und das dann verleihen. Das Geld, was die Deutsche Bank oder die Commerzbank an Unternehmen verleiht, in Aktien oder Staatsanleihen investiert, leihen sie sich selber in der Gesellschaft zusammen. Banken zeichnen sich dadurch aus, dass sie immer zugleich Schuldner und Kreditgeber sind. Dass dies bei allen Banken so ist, also die Normalität darstellt, kann man dem politischen Beschluss der Euro-Staaten vom 27.10.2011 entnehmen, welcher die europäischen Banken dazu zwingt, ihr Eigenkapital von 4% auf 9% zu erhöhen. Von einigen technischen Details abgesehen, bedeutet das, dass die Banken bisher im Schnitt von dem Geld, dass sie verliehen oder investiert haben, nur 4% selber als Geld besitzen mussten. Demnächst soll die Quote 9% sein und dazu müssen sie gezwungen werden. Das bedeutet, dass sie 96% (und demnächst 91%) des Geldes, das sie verliehen oder investiert haben, sich selber woanders zusammengeschnorrt haben.

Banken geben z.B. selber Anleihen aus, verschulden sich bei anderen Investoren, um das eingenommene Geld, dann weiter zu verleihen. Eine einfache Art und Weise Geld zu bekommen, ist es, den Bürgern anzubieten bei sich ein Konto einzurichten. An diesem Beispiel soll im folgenden erklärt werden, welche große Rolle dann die Staatschulden bei den Banken spielen.

Jeder Lohnarbeiter, jeder Beamte, jedes Unternehmen haben ein Konto bei den Privatbanken. Bei der Commerzbank fließen laufend die Löhne, Gehälter und Einnahmen von Unternehmen auf den Konten ein. Das angesammelte Geld verleiht die Commerzbank zu einem gewissen Grade weiter. Die Kosten für die Konten, etwa Zinsversprechen oder der Verwaltungsaufwand sind geringer als der Zins, den die Commerzbank beim Weiterverleihen des Geldes einnehmen kann. So wird ein Geschäft aus der Sache.

Ärgerlich für die Commerzbank ist, dass die Kunden selber immer mal wieder Geld abheben oder überweisen. Dafür muss sie immer selber Geld als Reserve behalten, das sie nicht verleihen kann. Ein Minimum an Geld muss immer vorhanden sein. Manchmal wird mehr Geld von den Kunden abgehoben, manchmal weniger. Zunächst müsste die Commerzbank immer Geld zurückbehalten für den maximalen Fall. Ärgerlich ist es hier, wenn dann doch nur ein Minimum abgehoben wird. Dann lag Geld rückblickend betrachtet einfach nur brach rum bei der Bank – dabei hätte sie es doch so gut verleihen können, um darüber Geld zu verdienen. Für dieses Drangsal bieten gute Schuldpapiere, die man jederzeit verkaufen und so in frisches Geld umwandeln kann, einen prima Ausweg. Die Commerzbank hält nur ein Minimum an Geld als Reserve zurück, investiert einen Teil in gute, jederzeit verkaufbare Schuldpapiere und das restliche Geld wird mit höheren Zinsen an Unternehmen verliehen. Sollte jetzt doch von den Kontoinhabern ein Maximum an Geld abgehoben werden, dann verkauft sie die guten Schuldscheine und ist unmittelbar liquide, kann also ihre Kunden auszahlen. Wird das Maximum nicht gebraucht, hat die Commerzbank das Geld verliehen und kann darüber einen Zins einstreichen.

Gute, jederzeit verkaufbare Schuldscheine bringen für die Bank den obigen Widerspruch in eine passable Verlaufsform: Sie haben zinstragende Geschäfte eingegangen, vermehren also das Geld als Kapital und zugleich haben sie quasi Geld als Reserve bei sich für die Forderungen gegen sich.

Diese Zusatzfunktion verstärkt sich selbst: Werden Schuldscheine als solches Bankkapital behandelt und deswegen gekauft, kann man sich umso sicherer sein, dass man sie auch jederzeit verkaufen kann und umso besser sind sie für diese Funktion.

Weil Staatsschulden aus den oben benannten Gründen als besonders sichere Schuldpapiere gelten und gehandelt werden, findet man sie auch bei jeder Bank in der Bilanz. Die Staatsschuld erhält wegen ihrer besonderen Sicherheit des Schuldners als Gewaltmonopol und Herr des Geldes innerhalb der Bankenkalkulation eine zusätzliche Attraktivität. Sie sind Investition und Bankliquidität zugleich.

Auf diese Art und Weise ist das Bankgeschäft durch gute solide Schuldpapiere entschränkt. Sie sind eine gute Grundlage, um sich erweitert Kredit zu nehmen und Kredit zu geben und dabei immer liquide zu bleiben. Die volkswirtschaftlich gewünschte „Versorgung“ der Unternehmen mit Kredit wird so lockerer und die Zinsen müssen nicht aufgrund einer knappen Geldmenge bei den Banken in die Höhe schnellen (auch wenn sie das aus anderen Gründen tun können).

Die Frage, warum der Staat sich verschuldet und sich nicht einfach das Geld druckt, was er braucht, erhält in diesem Lichte eine andere Antwort als die landläufige: Der Staat unterstützt durch die Anleihen sein nationales Bankgewerbe. Nicht in der Art und Weise, dass er ihnen einfach Zinsen schenken will, wie manch ein linker Kritiker der Umverteilungungerechtigkeit vermutet. Er passt seine Finanzierung vielmehr an das Bankgewerbe an und macht so seinen Beitrag für eine entschränkte Kreditvergabe seitens der Banken an Unternehmen.

An das private Interesse der Banken nach Quasi-Liquidität, die sich zugleich verzinst dockt der Staat aus volkswirtschaftlichen Gründen an und unterstützt die Banken wirtschaftspolitisch, wenn er seine Staatsschuld mit einer weiteren Besonderheit ausstattet: Die Staatsbank nimmt die Staatsschulden jederzeit entgegen und gibt den Banken dafür frisches, neues, echtes Geld. Die Banken müssen die Staatsschuldpapiere nicht erst untereinander verkaufen, um bares Geld zu bekommen. Sie können direkt zur Staatsbank gehen und dort für die Anleihen echtes Geld bekommen.13 So unterstützt der Staat das Finanzgewerbe in ihrem Interesse Geld zu verleihen und zugleich dabei Liquidität zu haben und so unterstützt der Staat sich beim Verschulden.14 Auch hier hat die Eurokonstruktion eine abweichende Besonderheit, auf die später bei der Krisenerklärung zurück gekommen wird.

Andere Staaten als Kreditgeber

Warum Staaten Schuldpapiere anderer Staaten kaufen, hat eine Ähnlichkeit mit dem obigen Interesse der Banken. An erster Stelle steht hier aber nicht das Interesse an einer Rendite. Staaten möchten fremde Währung haben, um die eigene Währung abzusichern. Deutschland, Japan und China haben immer ein Interesse an Dollarreserven gehabt, um der Welt zu sagen: Im Zweifelsfall haben wir nicht nur unsere eigene Währung, in der wir zahlen können. Sollte aus welchen Gründen auch immer Zweifel an unserer Währung bestehen, sind wir immer noch zahlungsfähig in einer anderen Währung. Das soll eine Grundlage dafür sein, dass man die eigene Währung dann gar nicht erst in Zweifel ziehen braucht. Jede moderne Währung braucht ihren eigenen Bankschatz. Jetzt im zweiten Schritt kommt erst die Renditeüberlegung rein. Wenn wir schon Dollar halten müssen als Reserve, dann können wir doch auch Staatsanleihen aus den USA nehmen, die Zinsen verspricht. Muss die Reserve dann tatsächlich mal angezapft werden, kann man die Staatsanleihen schnell in Dollar umtauschen – sei es am Markt, sei es bei der amerikanischen Zentralbank. So haben dann diese Staaten ebenfalls beides: Eine Reserve, die zugleich als Kapital, also als Geldvermehrung funktioniert.

Die Bevölkerung als Kreditgeber

Die dritte Gruppe der Kreditgeber an die Staaten ist die eigene Bevölkerung. In Deutschland wurde für diese Gruppe extra ein besonderes Staatspapier geschaffen, den Bundesschatzbrief. Die Konditionen machen deutlich, welches Interesse die BRD dabei hat. Erstens kann man bereits mit geringen Beiträgen, etwa 100€ Bundesschatzbriefe erwerben. So wird noch der letzte Lohnabhängige eingeladen, sein erspartes Geld beim Staat anzulegen. Zweitens steigen im Typ A des Bundesschatzbriefes die Zinsen, je länger man das Papier behält. Die auf sechs Jahre laufenden Papiere kann man also frühzeitig zurückgegeben, streicht dann aber nur die niedrigen Zinsen der Anfangsphase ein. Behält man das Papier bis zum Ende, dann streicht man die höheren Zinsen der Endphase ein. Im Typ B des Bundesschatzbriefes gibt es die Zinsen sowieso erst am Ende der siebenjährigen Laufzeit.15 So sollen die Bürger – im Gegensatz zu den Banken – angehalten werden, die Papiere schön bei sich liegen zu lassen bis es dann zum vereinbarten Rückzahlungszeitpunkt kommt. Wenn man dann drittens die Geldsumme und die Zinsen wieder in Bundesschatzbriefe investiert, dann ist das Ganze steuerfrei. Die Bundesschatzbriefe dürfen viertens nur von Bürgern, oder gemeinnützigen Vereine gekauft werden, nicht also von Banken. Sie dürfen fünftens nicht an der Börse gehandelt werden. Damit sind diese Papiere der laufenden Bewertung als fiktives Kapital entzogen.

Die Bundesschatzbriefe sorgen für einen Geldzufluß an den Staat, der der Spekulation im Bankgewerbe entzogen ist. Das wirkt vertrauensstiftend für die Banken und anderen Staaten als Kreditgeber.

Kredit ersetzt Geld – Kredit darf aber nicht durch Geld ersetzt werden

Bei fast allen erfolgreichen Staaten hat die angesammelte Schuld eine Höhe erreicht, bei der von einer Rückzahlung durch Steuergeldern keine Rede sein kann – weil dies schlicht nicht möglich wäre. Das gilt schon seit einigen Jahrzehnten so.

Das funktionierte, weil das Finanzgewerbe sich sicher war, dass die Schulden und Zinsen pünktlich bedient werden. Wodurch? Durch den Kredit, den sie gegeben haben. Dieser Zirkel darf für die gelungene Symbiose von Staat und Finanzkapital nicht aufhören. Eine Bank, die in Staatspapiere investiert hat und jetzt auf ihr Geld wartet, muss am besten dieses Geld gleich wieder in die neuen Staatspapiere investieren, damit sie dann mit ihrem eigenen neu hingegebenen Geld ausgezahlt werden kann. So kommt es zu Stande, dass Banken dauerhaft einen Bestand von z.B. deutschen Staatspapieren haben, obwohl deren Laufzeit ja jeweils alle paar Jahre endet. Will eine Bank ihren Bestand an Staatspapieren reduzieren, dann lässt sie sich auszahlen ohne dem Staat selber neuen Kredit zu geben. Damit das klappt, müssen andere Banken bereit sein, ihr Engagement in diese Staatspapiere zu erhöhen.

Für das Gelingen der eigenen Kalkulation mit Staatsanleihen ist jede Bank von den Kalkulationen ihrer Konkurrentinnen abhängig. Glaubt eine Bank - aus welchen Gründen auch immer -, dass andere Banken ihr Engagement reduzieren, hat sie gute Gründe, ihr eigenes Engagement zu reduzieren. Damit liefert sie einen eigenen Beitrag dafür, dass die anderen gute Gründe haben, ihr Engagement reduzieren. Woher nehmen die Banken aber ihr Urteil her, ob die anderen Banken sich mehr oder minder engagieren werden? Den Stoff für ihr Urteil beziehen sie dann nicht einfach nur aus ihrem eigenen Kreditgeberzirkel, sondern aus der wirtschaftlichen Entwicklung des Schuldners, in den man investieren will oder nicht. Hat die Wirtschaft, über die der Staat herrscht, eine positive wirtschaftliche Aussicht? Und wenn gerade Krise ist, ist die Nationalökonomie ein, die aus der Krise eher als Gewinnerin herauskommen wird?

So verweist der Kreditgeberzirkel auf die Sphäre, wo das Geld in anderer Weise als bei sich selbst verdient und vermehrt wird.16 Die Nationalökonomie, über die der sich verschuldende Staat herrscht, muss laufend zeigen, dass sie eine große und dauerhafte Geldvermehrungsmaschine ist. Wenn das so ist bzw. die Geldgeber keinen Zweifel daran haben, dann vertrauen sie sich untereinander, dass sie da dauerhaft immer wieder von Neuem investieren wollen. Für dieses Vertrauen macht der Staat dann Politik. Der Staat sorgt nicht für Wirtschaftswachstum, um dadurch die Schulden zu bezahlen. Er sorgt für Wirtschaftswachstum, damit er die Schulden daraus nicht bezahlen muss, sondern immer neuen Kredit bekommt.

Was folgt für die Staaten draus? Ihr Zweck kapitalistisches Wirtschaftswachstum wird zum Sachzwang

Worauf müssen Staaten also achten, damit sie sich dauerhaft des Mittels Staatsverschuldung bedienen können? Sie müssen immer pünktlich ihre abgelaufenen Schulden und Zinsen bezahlen. Wenn hier eine Unzuverlässigkeit einreißt, sind die Gläubiger nicht nur um ihre Rendite gebracht und sind daher nicht mehr so gewillt, zukünftig neue Staatsanleihen zu kaufen. Eine Unzuverlässigkeit beschädigt zudem die Behandlung der Staatsanleihen als quasi Geld. Ihre unmittelbare Werthaltigkeit ist in Frage gestellt und damit ihre Funktion als Bankschatz, der sich zugleich vermehrt. Wegen seiner eigenen Finanzierung aber auch wegen der Sorge um sein nationales Bankgewerbe, handelt sich der Staat eine neue Aufgabe ein.

Er muss laufend die Finanzmärkte bei Laune halten, damit sie ihm immer wieder Kredit geben – einerseits um die alten Kredite zu zahlen, andererseits für neue staatliche Projekte. Er muss „Signale“ an die Finanzmärkte herbeiregieren, die den Inhalt haben: Hier auf meinem Territorium sorgt sich jeder und alles nur um eins: Geldvermehrung. Praktisch, dass dies ja sowieso der ganze Grund war, um überhaupt Kredit aufzunehmen – das will der bürgerliche Staat ja sowieso – gutes in Geld bemessenes nationales Wirtschaftswachstum. Was er will, muss er jetzt: Den Standort pflegen.

Erstens muss der Staat sich und sein Recht selber erhalten (Politiker, Richter, Polizei, sonstige Beamte plus Infrastruktur). Dieser ist die absolute Voraussetzung für das private Geschäft.

Zweitens muss der Staat dafür sorgen, dass die Klassen überhaupt ihre Rolle im Kapitalismus spielen können. Für die Arbeiter müssen zahlreiche soziale Leistungen erbracht werden, nicht damit sie ein sorgenfreies Leben führen können, sondern rein dafür, dass sie geistig und physisch überhaupt in der Lage sind, sich für die Unternehmen her zu geben. Für die Kapitale muss der Staat auch einiges tun, damit sie überhaupt loswirtschaften können: Infrastruktur, Universität etc.

Ist das gegeben, überlegt sich der Staat drittens, wie er das vorhandene Wirtschaftswachstum noch beschleunigen, also verbessern kann. Hier müssen dann plötzlich Eliteuniversitäten her. Dabei fängt er an, Leistungen, die er in der zweiten Abteilung für sinnvoll hielt, als Hindernis der dritten Abteilung zu betrachten, z.B. „Kündigungsschutzgesetze“. Sie sind notwendig, damit die Arbeiter beim hire und fire nicht völlig untergehen und so für das Kapital nicht mehr zur Verfügung stehen. Aber für die Frage, wie man das Wirtschaftswachstum noch steigern kann, stehen sie dann im Wege. Dies hält die Politik auf Trab beim Dauerexperiment: Wie doll kann man nicht doch auf manche sozialpolitische Leistung verzichten?

Damit das Kapital auswärts gut verdienen kann, muss der Staat viertens einiges diplomatisches Personal unterhalten. Damit die auch gut mit auswärtigen Souveränen verhandeln können, muss Kriegsgerät her, damit andere Staaten den eigenen Staat auch gebührend respektieren.

Das kostet alles Geld. Wenn der Staat Wirtschaftswachstum stiftet und fördert, um seine Gläubiger in Sicherheit zu wiegen, ist natürlich der Einsatz von noch mehr Kredit gefragt. Was in der Logik des Kapitals steckt, dafür will der Staat einiges tun. Dafür verschuldet er sich.

Wenn er sich verschuldet und sich dauerhaft davon abhängig macht, dann hat er sich einen Sachzwang geschaffen, der ihn fortdauernd dazu zwingt, was er sowieso will. Mag sich diese Differenz von Wollen und Müssen, wenn alles glatt läuft, nicht bemerkbar machen, so sehr macht sich diese als Gegensatz spätestens in der Wirtschaftskrise geltend. Die will niemand haben, niemand will auf die Krise hinarbeiten, weder Staat, Banken, Unternehmen noch Lohnabhängige. Alle paar Jahre „kommt“ sie, das weiß auch jeder.17 In dieser Phase ist der Staat wie oben dargestellt erst Recht auf Kredit angewiesen. In dieser Phase will der Staat das nationale Wirtschaftswachstum, hat es aber gar nicht ohne weiteres in der Hand, dieses zu Stande zu bringen. Die Ansprüche in Form der Staatsschuld an den Staat sind aber vorhanden und verlangen positive Indizien.

Exkurs: Von dieser Warte aus möge man sich überlegen, was politische Sparprogramme bedeuten, wobei da zwei Typen zu unterscheiden sind. Der erste Typ kommt zum Einsatz, wenn Staaten den Verdacht haben, die Finanzmärkte sind nicht mehr ganz so überzeugt von der eigenen nationalen Qualität als Geldvermehrungsmaschine. In diesen Fällen wird in den sozialpolitischen Ecken weniger Geld, zugleich aber noch mehr für die Unterstützung bestimmter Branchen ausgegeben. Für diese Konjunkturprogramme wird dann sogar noch zusätzlicher Kredit aufgenommen und durch Steuersenkungen für Unternehmen versucht, zusätzliches Kapital anzulocken. Das Signal ist: Schaut her, wir kürzen wirtschaftspolitisch überflüssigen Kram und zugleich setzen wir Impulse für vermehrtes Wirtschaftswachstum.

Den zweiten Typ für ein Sparprogramm kann man bei Griechenland beobachten. Die EU und der IWF knüpfen die „Hilfen“ an Sparbemühungen und Steuererhöhungen des griechischen Staates auf breiter Front. Ein mehr an Kredit ist der griechischen Regierung untersagt, Impulse setzen ist nicht vorgesehen. So wird die Rezession verschärft und von Entwicklung ist keine Spur zu sehen. Das Signal nehmen die Finanzmärkte auch entsprechend auf: Ein Staat der tatsächlich alle seine Ausgaben zurückfährt, ist ein Abwicklungsprojekt, das erst recht kein Vertrauen verdient.

Die Ideologie des Sachzwangs

Der Sachzwang zum Wirtschaftswachstum wegen der Staatsschuld ist real und keine Ideologie. So wie dieser Sachverhalt in der politischen Debatte vorgetragen wird, ist er aber häufig Ideologie und Grundlage für weiteren Unsinn.

Wenn ein Politiker sich hinstellt und sagt, dass die Sozialleistungen und die Löhne gekürzt werden müssten, um die Finanzmärkte zu befriedigen, dann hört sich das so an, als wenn er eigentlich eine gute Versorgung der Lohnarbeiter im Auge hat, doch gerade leider, leider nicht anders kann. Wer so argumentiert, unterschlägt, dass der Staat das Finanzgewerbe doch nur angezapft und sich vom ihm abhängig gemacht hat, damit das nationale Wirtschaftswachstum nach vorne kommt. Der Staat macht doch das Leben der Lohnabhängigen vom Profit abhängig und das gilt eben auch dann, wenn besondere Maßnahmen wegen der Staatsschuld fällig werden. Der Staat wird nicht durch eine Sache gezwungen, mit der er ansonsten nichts zu tun hätte, sondern durch eine Sache, die aus seinem Projekt nationaler kapitalistischer Wachstum folgt.

Leider ist diese Argumentation nicht nur bei Politikern zu finden, sondern auch in der Bevölkerung weit verbreitetes Gedankengut. In der Phase, wo die nationale Wirtschaft gut läuft, gibt es genügend Anhaltspunkte, um den Kapitalismus zu hinterfragen bezüglich seiner Güte in Sachen materielle Bedürfnisbefriedigung. Die Krise liefert in dieser Hinsicht ein noch deutlicheres Anschauungsmaterial. Die Bevölkerung nimmt dies nicht zum Anlass, den Kapitalismus zu hinterfragen, sondern zum Anlass, sein besseres Funktionieren herbeizusehnen. Dafür sind viele bereit, die grausamen politischen Maßnahmen zu akzeptieren. In der Denke, demnach der Staat jetzt grausam sein muss wegen der Finanzmärkte, geht die Bevölkerung aber einen Schritt weiter. Nicht wegen des Staatsprojektes nationales Wirtschaftswachstum, welches das Volk will, braucht es die Maßnahmen, sondern wegen der Finanzmärkte. Auf diesen Betonungsunterschied setzen auch Politiker, wenn sie vom Sachzwang reden. Nicht das eigene Projekt bereitet das Ungemach, sondern die Finanzmärkte.

Ein guter Teil des „Widerstandes“, der sich gerade europaweit, aber auch in den USA breit macht, fußt auf diesem Gedanken. Das Finanzgewerbe wird als Schuldiger ausgemacht und dieses müsse nun begrenzt werden oder gar wie es die Linkspartei fordert, verstaatlicht werden. Die Regierungen befeuern diese Art der Krisenerklärung, wenn sie selber auf das Bankgewerbe schimpfen, weil dieses angeblich „vergessen“ habe, der Wirtschaft zu dienen.

So wird der Widerspruch, der im Kapital als ökonomisches Lebensprinzip der Gesellschaften steckt, auf Akteure verteilt. Im Schimpfen auf die einen Akteure (Bankgewerbe), werden die anderen Akteure herbeigesehnt (starke Politiker, die den Schneid haben das Bankgewerbe in die Schranken zu weisen) und so geht der ganze Scheiß dann weiter.

Nicht die Verteilungsungerechtigkeit ist das Problem, sondern der Selbstzweck des Kapitals

Stephan Kaufmann und Ingo Stützle haben für die Rosa-Luxemburg-Stiftung eine Broschüre zum Thema Staatsverschuldung geschrieben. Der Erklärungsanspruch der Broschüre lautet: „Sie will erklären, was das Ziel der staatlichen Verschuldung ist, wie sie funktioniert – und wer von ihr profitiert. Denn am Ende sind Schuldenfragen immer Verteilungsfragen: Einige müssen zahlen, andere dürfen verdienen.“18

Das schlechte an der Staatsverschuldung sei die umverteilende Wirkung, die sie auf die Einkommen habe. Die einen „kassieren dafür Zinsen“, die anderen müssen mit ihrem Steueraufkommen dafür gerade stehen. Da die Steuern in den letzten Jahren so verändert wurden, dass mittlerweile zweidrittel der Steuern in der BRD von den Lohnabhängigen getragen werden, ist für sie klar: Durch die Staatsschuld werden die einen reicher und die anderen ärmer.19

Diese Kritik der Staatsschuld ist erstens falsch und zweitens viel zu harmlos. Bislang wurde in unserem Text nur von den Zusammenhängen gesprochen, die sich aus der Bewältigung der Altschulden ergeben. Der Zins wurde gar nicht prominent in den Vordergrund gerückt, um deutlich zu machen, dass die Notwendigkeiten der kreditfinanzierten Staatstätigkeit viel weitreichender sind. Aber selbst die Aussage, dass, wenn schon die Altschulden nicht durch Steuern, so doch zumindest die Zinsen aus den Steuern bezahlt werden, ist zweifelhaft.

Tabelle: Zeitreihe der Zinszahlungen und Nettoneuverschuldung im Bundeshaushalt BRD. Quelle: Bundesfinanzministerium.20

|

Jahr |

1980 |

1995 |

2005 |

2009 |

2010 |

2011 |

|

Zinsen in Mrd. € |

7,1 |

25,4 |

37,4 |

38,1 |

33,1 |

35,3 |

|

Nettoneuverschuldung in Mrd. € |

13,9 |

25,6 |

31,2 |

34,1 |

48,4 |

48,4 |

In jedem Jahr fallen Zinszahlungen für die Gesamtschulden an. Diese werden im Bundeshaushalt als extra Posten ausgewiesen. In den Jahren 2005 und 2009 war die Nettoneuverschuldung, also die Schulden, die zusätzlich zu den alten hinzukommen, etwas niedriger als die Zinsen, die in diesen Jahren zu zahlen waren. Hier liegt der Fall vor, dass wenigstens ein Teil der Verpflichtungen, die aus der Staatsschuld erwachsen durch Steuergelder bezahlt wurden – aber nicht überwiegend. In den anderen Jahren lag die Nettoneuverschuldung über den Zinsverpflichtungen. Hier kann man sagen, dass der Bund nicht nur seine Altschulden mit neuen Schulden bezahlt hat, sondern auch noch die Zinsen durch neue Schulden. Der Steuerzahler wird also kaum oder gar nicht durch die Schulden belastet. Die Kreditgeber haben an der Staatsschuld verdient, aber nur dadurch, dass sie sich insgesamt nicht nur die alten Schulden, sondern auch noch die Zinsen kreditiert haben. Dass die Schere zwischen arm und reich, wie Kaufmann und Stützle behaupten, durch die Umverteilung von Steuern in Zinsen befördert würde, stimmt also nur in geringen und teils in keinem Maße.

Der Angriff auf die Lebensverhältnisse der Lohnarbeiter, der sich aus der Staatsschuld begründet, liegt woanders und ist viel umfangreicher. Damit der Staat seine Schuldverpflichtungen dauerhaft nicht aus der Wirtschaftsleistung seiner Ökonomie zahlen muss und immer neuen Kredit bekommt, muss die Gesellschaft lückenlos als Geldvermehrungsmaschine ausgerichtet werden. Dieses Signal an die Finanzmärkte umschließt Maßnahmen wie die Einrichtung eines Niedriglohnsektors, Kürzungen im Sozialstaat, Förderung der schon erfolgreichen Unternehmen usw. Der normale funktionierende Kapitalismus sorgt dann für das schillernde Nebeneinander von Armut und Reichtum. Bezogen auf diejenigen, die an der Staatsschuld verdienen, muss dann aber noch folgendes zum Thema „Gier“ deutlich gemacht werden: Ihr Reichtum besteht und vermehrt sich nur solange, wie der private Konsum, der durchaus üppig ausfallen kann, eine Nebensache ihres Geldverdienens ist. Der Reichtum erhält und vermehrt sich nur, wenn sie ihr verdientes Geld in der Masse immer wieder reinvestieren. Tun sie dies nicht – und das passiert ja gerade in der Staatsverschuldungskrise – ist es auch um ihren Reichtum geschehen. Banken müssen reihenweise ihren Reichtum abschreiben. Nicht die Bereicherung für den privaten Swimmingpool der Bankaktionäre begründet das Elend bei den Lohnarbeitern, sondern die immer wiederkehrende Reinvestition des Gewinns für den Zweck von noch mehr Gewinn usw. Als dieser Selbstzweck ruft das Kapital Elend hervor und wenn davon alles abhängig gemacht ist umso mehr, wenn der Selbstzweck in der Krise nicht funktioniert.

Staatsverschuldung und Wirtschaftsleistung

Am Anfang des Textes wurde die Vorstellung zurückgewiesen, die europäische Staatsverschuldungskrise hätte ihre Grundlage in zu vielen Schulden. Überwiegend wird im Umfeld der Krisenerklärungen aber das Verhältnis von Bruttoinlandsprodukt (BIP) und Verschuldung angeführt. Hier wird nicht einfach von einem Zuviel geredet, sondern von einem Maßverhältnis, einem Zuviel an Schulden in Relation zur Wirtschaftsleistung.

Die gängige Krisenerklärung geht dann ungefähr so: „Griechenland ist in die Staatsschuldenkrise geraten, weil es zuviel Schulden in Verhältnis zu der dortigen Wirtschaftsleistung aufgenommen hat. Während Deutschland zum Beginn der Krise Ende 2009 ein Verhältnis von ca. 73% hatte, war Griechenland bei einem Verhältnis von 127%. Griechenland hat halt über seine Verhältnisse gelebt.“

Ein Verhältnis von 100% würde heißen, dass die Wirtschaftsleistung eines Landes in einem Jahr gemessen im BIP genauso hoch ist, wie der absolute Schuldenstand. Wenn Deutschland eine Kennziffer von 73% hatte, dann war das BIP in Deutschland größer als die absolute Schuld. Griechenland dagegen hatte 2009 mehr Schulden als das BIP in dem Jahr hergab.

Wie steht es um dieses Verhältnis, gibt dies einen Krisengrund ab? Wenn das Finanzkapital nach positiven Indizien in der nationalen Wirtschaft Ausschau hält, um danach zu entscheiden, ob eine Kreditvergabe sich lohnt, dann könnte man ja zunächst sagen, dass die Wirtschaftsleistung dabei eine Rolle spielt. Das tut sie auch, aber nicht in dem hier nahegelegten starren Verhältnis.

Zunächst ist ja jeder Kredit ein Versuch, sich von der eigenen Wirtschaftsleistung unabhängig zu machen. Das „über die Verhältnisse leben“ ist ja gerade der Ausgangspunkt. Staaten wollen Kredit aufnehmen, um ihre eigene nationale Wirtschaft zu entwickeln. Insofern ist klar, dass im Moment der Kreditaufnahme sowieso das Verhältnis von Wirtschaftsleistung und Verschuldung in die Höhe schnellt. Eine andere Frage ist aber, ob sich die Wirtschaft dann so entwickelt, dass sie sich der Staatsverschuldung als würdig erweist. Wenn die Verschuldung ein Beitrag für ein höheres kapitalistisches Wachstum war, dann würde das Verhältnis von Wirtschaftsleistung und Verschuldung wieder sinken. Aber warum sollte ein Staat sich einmal kurz Verschulden und dann abwarten, ob's klappt? Zu jeder Zeit gibt es doch Gelegenheiten und Ideen, wie man den Standort entwickeln kann. Von daher mag sich die erhöhte Wirtschaftsleistung einstellen, zugleich aber schon die nächste „Entwicklungsperiode auf Kredit“ eingeläutet werden. Dann sinkt das Verhältnis natürlich nicht. In der folgenden Tabelle ist die zeitliche Entwicklung des Verhältnisses von Absoluter Schuld und Bruttoinlandsprodukt anhand einiger Länder und des Euroraumes insgesamt abgebildet.

Tabelle: Zeitreihe Bruttoverschuldung in % des BIP. Quelle: Eurostat

|

|

1999 |

2003 |

2007 |

2009 |

2010 |

|

Deutschland |

60,90% |

63,90% |

64,90% |

73,50% |

83,20% |

|

Frankreich |

58,90% |

62,90% |

63,90% |

78,30% |

81,70% |

|

Italien |

113,70% |

104,40% |

103,60% |

116,10% |

119,00% |

|

UK |

43,70% |

39,00% |

44,50% |

69,60% |

119,00% |

|

Griechenland |

94,00% |

97,40% |

105,40% |

127,10% |

142,80% |

|

Euroraum |

71,60% |

69,00% |

66,20% |

79,30% |

85,10% |

|

Spanien |

62,30% |

48,70% |

36,10% |

53,30% |

60,10% |

Keine der Zahlen zeigt für sich an, dass der Staat sich übernommen hätte. Ein Staat wie Deutschland, der 1999 mit 60% ausgestattet ist, ist genauso wie Griechenland von der Anschlussfinanzierung über die Finanzmärkte abhängig. Die 60% können für sich Stagnation ausdrücken und dem Finanzmarkt Indizien liefern, dass Deutschland kein Vertrauen mehr verdient. Spanien ist mit 60% aktuell einer der großen Wackelkandidaten des Euroraumes. Die 113% von Italien im Jahr 1999 könnte für sich bedeuten, dass Italien viel Kredit aufgenommen hat, um sich zu entwickeln. Von daher lässt sich die Zahl alleine als absolut „gesund“ interpretieren. Deutschlands Verhältnis hat sich bis 2007 ständig bis auf fast 65% erhöht. Das lässt sich gegen Deutschland auslegen, die wirtschaftliche Entwicklung war zwar positiv, aber nicht so sehr, wie zugleich die Schulden angewachsen sind. Aber warum sollte 65% nicht einfach ausrücken, dass sich Deutschland eben mehr vorgenommen hat, der Erfolg sich noch zeigen wird. Wenn Italiens Kennziffer bis 2007 auf 103,6% sinkt, kann das anzeigen, dass Italiens „Rechnung“ aufgeht, der hohe Kredit rentiert sich nach und nach. Man kann sich dann aber auch an den Finanzmärkten fragen, ob Italien, wenn es sich doch so gut entwickelt, ideenlos geworden ist. Hat es keine zukunftsweisende Projekte mehr, für die sich eine Ausweitung der Staatsschuld lohnt? Ist Italien dann nicht schon wieder auf der Kippe zum Wackelkandidaten? Man sieht, die Wege des Finanzkapitals sind nicht unergründlich, aber eben nicht eindeutig. Das ist nicht die Schuld des Finanzkapitals, sondern liegt in der Natur des Kapitals.

Ob Staaten oder Unternehmen, sie versuchen sich von den herkömmlichen Einkommensquellen (Steuern bzw. Gewinne) unabhängig zu machen. Sie leben der Sache nach ständig davon, über ihre Verhältnisse zu leben, nehmen sich Kredit und versuchen dadurch neue Einkommensquellen zu schaffen. Der Kredit ist eine Forderung gegen sie, sie müssen eine vermehrte Geldsumme zurückzahlen und insofern ist jeder Kredit von seinem Prinzip her ein Anspruch auf die wirtschaftliche Zukunft. Wann und ob diese wirtschaftliche Zukunft Gegenwart wird, ist nicht richtig auszumachen. Von daher hat das Bankgewerbe die undankbare Aufgabe zu entscheiden, wann sich ein Kreditnehmer so übernommen hat, dass die wirtschaftliche Zukunft den gewachsenen Ansprüchen nicht mehr entsprechen. Dies ist nebenbei bemerkt die polit-ökonomische Grundlage für den Hass, den sich das Finanzgewerbe in der Krise zuzieht. Weil sie die Krise mit ihrem Richterspruch auslösen, werden sie für die Krise haftbar gemacht. Hier soll unterstrichen werden, dass die Krise schon von Anfang an antizipiert ist. Das normale Kreditverhältnis enthält die Möglichkeit der Krise schon im Ausgangspunkt.

Die Staatsschuldenkrise im Euroraum

Seit Ende 2009 steckt Griechenland in einer Staatsverschuldungskrise. Es fand nicht genügend Investoren für neue Schulden, um die alten Schulden zu bedienen – zu den bisherigen Konditionen. Daher musste Griechenland die Zinsen erhöhen, um überhaupt noch Geld zu bekommen. Das haben die Finanzmärkte nicht einfach mit Freude aufgenommen und bei den höheren Renditen zugepackt, sondern sind darüber nochmal vorsichtiger geworden. Denn, wenn Griechenland jetzt schon Probleme hat, wie soll es dann überhaupt zukünftig die noch höheren Verpflichtungen tilgen können. Das hat die Zinsen noch mehr erhöht, die Griechenland hätte versprechen müssen für neue Kredite – wenn nicht die Eurogemeinschaft und der IWF seit Frühjahr 2010 dazwischen gegangen wären.

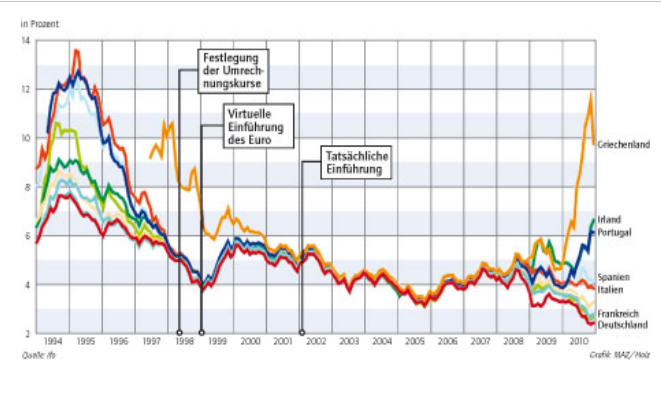

Die folgende Grafik zeigt die Entwicklung der Zinssätze an, die verschiedene Länder der Euro-Zone in der Vergangenheit zahlen mussten. Auffällig ist daran, wie mit der Einführung des Euros die Zinssätze beginnen sich anzugleichen (Griechenland ist dem Euro erst 2001 beigetreten) und mit der Finanzkrise ab 2007 das Auseinanderfallen der Zinssätze wieder auftritt.

Grafik: Zinssätze für zehnjährige Staatsanleihen im Euro-Raum (Quelle: Märkische Allgemeine, 14.04.2011.)

Vor der Einführung des Euros haben die Finanzmärkte offensichtlich die jeweiligen Staatsschulden unterschiedlich gerne genommen. Deutsche Staatspapiere wurden anders bewertet als die Italienischen. Deutschland musste im europäischen Raum immer am wenigsten Zinsen zahlen. Griechenland, Italien oder Portugal mussten da deutlich mehr Zinsen versprechen, um an ihre Kredite zu kommen. Zunächst drückt sich darin aus, dass die deutschen Staatspapiere begehrter waren als die Anderen. Klar könnte man denken, Deutschland war ja ökonomisch immer am stärksten. Mit dem Abschied von der DM, der Lira, dem Drachme, kurz mit der Einführung des Euro, haben die Finanzmärkte aber dann die jeweiligen Staatsschulden ein paar Jahre lang gleich behandelt. Da die Länder nach wie vor ökonomisch unterschiedlich stark waren und sich unterschiedlich entwickelt haben, muss der Grund für die Gleichbehandlung also in der gemeinsamen Währung liegen. Rückblickend kann man dann sagen, dass es vorher bei den Unterschieden wohl auch so war. Die Güte, mit der sich Staaten verschuldet haben, fiel wohl mit der Güte der jeweils nationalen Gelder zusammen. Mit dem Beginn der Finanzkrise 2007 wiederum hörte diese Gleichbehandlung auf. Die Finanzmärkte machten trotz gleicher Währung Unterschiede. Anhand der Auseinandersetzung mit der Euro-Konstruktion soll im Weiteren noch dargestellt werden, dass das „trotz“ nicht stimmt. Die These, die noch zu begründen ist, lautet: Der Euro ist widersprüchlich konstruiert, so dass er beide Einschätzungen zulässt: Wegen des Euros sind die Staatsschulden alle gleich und wegen des Euros sind alle Staatsschulden unterschiedlich.

Vor der Einführung des Euros haben die Finanzmärkte offensichtlich die jeweiligen Staatsschulden unterschiedlich gerne genommen. Deutsche Staatspapiere wurden anders bewertet als die Italienischen. Deutschland musste im europäischen Raum immer am wenigsten Zinsen zahlen. Griechenland, Italien oder Portugal mussten da deutlich mehr Zinsen versprechen, um an ihre Kredite zu kommen. Zunächst drückt sich darin aus, dass die deutschen Staatspapiere begehrter waren als die Anderen. Klar könnte man denken, Deutschland war ja ökonomisch immer am stärksten. Mit dem Abschied von der DM, der Lira, dem Drachme, kurz mit der Einführung des Euro, haben die Finanzmärkte aber dann die jeweiligen Staatsschulden ein paar Jahre lang gleich behandelt. Da die Länder nach wie vor ökonomisch unterschiedlich stark waren und sich unterschiedlich entwickelt haben, muss der Grund für die Gleichbehandlung also in der gemeinsamen Währung liegen. Rückblickend kann man dann sagen, dass es vorher bei den Unterschieden wohl auch so war. Die Güte, mit der sich Staaten verschuldet haben, fiel wohl mit der Güte der jeweils nationalen Gelder zusammen. Mit dem Beginn der Finanzkrise 2007 wiederum hörte diese Gleichbehandlung auf. Die Finanzmärkte machten trotz gleicher Währung Unterschiede. Anhand der Auseinandersetzung mit der Euro-Konstruktion soll im Weiteren noch dargestellt werden, dass das „trotz“ nicht stimmt. Die These, die noch zu begründen ist, lautet: Der Euro ist widersprüchlich konstruiert, so dass er beide Einschätzungen zulässt: Wegen des Euros sind die Staatsschulden alle gleich und wegen des Euros sind alle Staatsschulden unterschiedlich.

Zunächst soll aber noch der Zusammenhang von Finanzkrise und Staatsverschuldungskrise näher beleuchtet werden.

Das Finanzgewerbe misstraut ihren Rettern

2007 bricht weltweit der Handel mit einer besonderen Art von Wertpapieren zusammen (verbriefte Kredite). Nach und nach stellt sich raus, dass so ziemlich alle wichtigen Finanzinstitute weltweit in der einen oder anderen Weise in diesem Handel engagiert waren und Probleme bekommen. Schon 2007/Anfang 2008 geraten einzelne Institute ins Straucheln und die Staaten beginnen den Finanzsektor mit umfangreichen Finanzspritzen zu unterstützen - auf Kredit. Mit den staatlichen Geldern wird der Abwärtsstrudel nicht behoben. Im Sommer/Herbst 2008 droht eine renommierte Bank nach der anderen zusammen zuklappen und die umfangreichste Finanzkrise seit 80 Jahren ist unterwegs – noch mehr Kredit ist gefordert, um das Finanzsystem zu retten. Eine allgemeine Wirtschaftskrise, vor allem im Automobilsektor, gesellt sich hinzu, was wiederum den Staatskredit in Anspruch nimmt.21

Wie in den USA, in Japan oder in Großbritannien, wurde auch in den Euro-Ländern massenhaft neuer Kredit aufgenommen, um die Banken zu retten. Damit sollte eine „Kernschmelze“ verhindert werden. Für einige Zeit wurde dieser Super-GAU auch aufgehalten. Rating-Agenturen wurden damals von Regierungen höchst offiziell beschimpft, dass sie die (im Nachhinein betrachtet) schlechten Wertpapiere vor der Krise als ziemlich sicher eingestuft hatten. Ihnen wurde vorgeworfen, dass sie die Risiken des Geschäfts mit Schulden, was das Bankgewerbe ausmacht, zu lax eingeschätzt haben. Den Banken wurde vorgeworfen, sie würden nur noch spekulieren anstatt die Sicherheit ihrer Kreditnehmer ordentlich einzuschätzen. Um ihnen Beine zu machen, wurden Gesetze beschlossen, die sie zu vorsichtigeren Engagement anleiten sollen (z.B. Basel III).

Das Finanzgewerbe und die Rating-Agenturen haben denn auch genauer überlegt, wie es um die vorher so oft als risikolos eingestuften Geschäfte steht und sind fündig geworden: Bei den Staatsschulden selbst.

Aus dem Blickwinkel, dass Staaten dann Vertrauen verdienen, wenn sie ihre Schulden dazu einsetzen, das kapitalistische Wirtschaftswachstum zu fördern, ist die ganze Bankenrettung ein dickes Minus. Das Verhältnis von absoluter Verschuldung und BIP haben die Länder der Euro-Zone von 66% im Jahr 2007 auf 85% im Jahr 2010 angehoben. Das wäre vielleicht vertretbar gewesen, wenn das ganze Geld für eine neue Konkurrenzoffensive, für die Entwicklung der kapitalistischen Nationalökonomien aufgenommen worden wäre. Die Bankenrettung war aber nur ein Versuch, den Status Quo aufrecht zu erhalten. Das war keine Entwicklungsaktion, alles sollte möglichst so bleiben, wie es ist. Banken sind deswegen gegenüber allen Staatsschulden vorsichtiger geworden. Rating-Agenturen haben die Lektion verstanden und sind mit den Staaten härter ins Gericht gegangen. Damit hat man schon die halbe Erklärung zusammen, um diejenige Staatsverschuldungskrise zu erklären, die derzeit alle erfolgreichen kapitalistischen Nationen bedroht oder schon betrifft.

Im Euro-Raum hat diese Krise allerdings eine besondere Form angenommen. Das Misstrauen richtete sich zunächst vor allem gegen Griechenland, später gegen Spanien, Italien, Portugal. Im Oktober 2011 ist bereits Frankreich unter Druck. Es bleibt die Frage offen, warum die Finanzmärkte in ihrer neuen Vorsicht gegenüber Staatsschulden im Euroraum so differenziert vorgegangen sind und nach wie vor vorgehen. Das liegt in der Natur des Euros begründet.

Der Euro: Ein gemeinsames Geld von lauter Konkurrenten

Der Euro-Stabilitätspakt verpflichtet die Mitgliedsländer des Euros ihre absolute Schulden nicht über 60% des Bruttoinlandsproduktes anwachsen zu lassen. Die Nettoneuverschuldung, also diejenigen Schulden die jedes Jahr neu hinzukommen, sollen 3% des Bruttoinlandsproduktes nicht überschreiten. Zum Zwecke der Überwachung dieser Vereinbarungen sind die Mitgliedsländer verpflichtet, Berichte zu schreiben, wie sie gedenken die 60% und die 3% einzuhalten, im laufenden wie in den nächsten Jahren. Überschreitet ein Land diese Vorgaben, dann gibt es einen blauen Brief und sollte sich nichts ändern sind Strafzahlungen fällig – so haben es die Mitgliedsländer vereinbart.22

In dieser Vereinbarung kommt der gemeinsame Zweck und das Misstrauen untereinander zum Ausdruck. Die Mitgliedsländer wussten darum, dass der Euro eine gute Grundlage für jedes einzelne Land ist, sich zu verschulden. Das wollte ja auch jedes Land, sich so gut und günstig verschulden können, wie Deutschland es vorher mit der DM konnte. Sich zu verschulden wird im ersten Schritt auch erlaubt. Im zweiten Schritt wird die Freiheit, sich zu verschulden, beschränkt. Ein unbegrenzter Gebrauch der Verschuldungsfreiheit, so die Unterstellung, würde das gemeinsame neue Geld beschädigen.

Wie ist diese potentielle Schädigung zu verstehen? Oben wurde bereits dargestellt, dass die Staaten den Quasi-Geld Charakter ihrer Staatsanleihen unterstützen, indem sie den Banken anbieten, die Staatsschulden jederzeit bei der Zentralbank gegen echtes Geld einzutauschen. Dies gilt auch für den Euro. Die Geschäftspolitik der Europäischen Zentralbank (EZB) sieht vor, von Rating-Agenturen gut bewertete Schuldscheine auf Zeit anzunehmen und dafür frisches Geld herauszugeben. Darunter fallen vor allem die Staatsschulden der Länder, die Mitglied des Euroraumes sind. So macht die Eurogemeinschaft ihre eigenen Schulden zum Eurogleichen (Staatsschulden = Euro). Umgekehrt machen sie so den Euro zu einem Schuldengleichen (Euro = Staatsschulden). Die Qualität des Euros hängt nun davon ab, wie gut die Schulden dazu beitragen, das kapitalistische Wirtschaftswachstum nach vorne zu bringen.

In dem Maße, wie die Staatsschulden ihren Dienst am kapitalistischen Wachstum im Euroraum nicht leisten, macht sich das als Inflation des Euros bemerkbar.23 Alle Waren können gleichermaßen teurer verkauft werden, auch Vermögenstitel kosten mehr Geld. Unternehmen und Banken verdienen der Masse nach mehr Geld, merken aber, dass das gar keinen Vorteil bringt, weil alles teurer geworden ist. Inflation bezeichnet den Zustand, in dem das Geld sich entwertet. Alles bringt mehr Geld ein als vorher, aber alles ist gar nicht mehr Wert.

Eine starke Inflation bringt die nationale Wirtschaft durcheinander. Ein Kapitalist investiert Geld, bekommt mehr Geld wieder rein und muss dann bangen, ob er mit dem Geld überhaupt die Rohstoffe kaufen kann für die weitere Produktion, weil die ständig teurer werden. Entscheidend ist die Inflation aber vor allem für das Bankgewerbe. Ein vergebener Kredit zu 3% Zinsen ist ein Minusgeschäft, wenn sich in der Zeit das Geld um 4% entwertet hat. Daher wollen die Staaten eine zu starke Inflation vermeiden, weil dann das Finanzkapital lieber woanders in Aktien, Staatsanleihen, Unternehmensanleihen usw. investiert. Absolut vermeiden will das wiederum auch kein Staat. Sie wissen, dass die Inflation ein notwendiger Nebeneffekt ihrer Staatsschuld ist. So hat die EZB das selbst gesetzte Ziel, eine Inflation von 2% anzupeilen.

Indem sich die Euro-Länder wechselseitig die Verschuldung beschränken, sorgen sie sich also einerseits gemeinsam um die Qualität ihrer Währung, ihres gemeinsamen Geldes. Vor allem wollen sie aber, dass die jeweils anderen Staaten diese Schädigung nicht vorantreiben.

Es gibt ein gemeinsames Geld, aber die Nationalstaaten konkurrieren nach wie vor gegeneinander, wenn sie sich um ihr nationales Wachstum kümmern. Die Macht von Deutschland, Italien oder Griechenland hängt immer noch davon ab, was die jeweils nationale Wirtschaft zu Stande bringt. Und es bleibt die Aufgabe der jeweiligen Staaten, sich um diesen Erfolg mit einer nationalen Standortpolitik zu bemühen. Der umfangreiche Gebrauch der Verschuldungsfreiheit eines Landes mag so nicht nur den Euro beschädigen, sondern auch einen Konkurrenzvorteil des einen Standortes zu Lasten der anderen Länder bringen. Wenn Griechenland sich noch mehr Schulden hätte genehmigen können und damit die Infrastruktur vor Ort super aufgestellt hätte, vielleicht wäre dann das Kapital nach Griechenland gekommen. Dann wären vielleicht die Supermärkte in Deutschland voll von griechischen Produkten und nicht wie jetzt umgekehrt: Die auf deutschen Boden ansässigen Produzenten sind die Überlegenen, die die griechische Unternehmen niederkonkurriert haben bzw. ihnen keine Chance ließen, sich überhaupt zu entwickeln. So profitiert Deutschland davon, dass die Supermarktregale in Griechenland voll von Waren sind, die in Deutschland angesiedelte Unternehmen produziert haben.